In questo breve articolo parleremo di un tema di Money Management particolarmente interessante e cioè della formula matematica con cui tantissimi traders famosi del passato sono riusciti a generare performance a dir poco spettacolari, si tratta della Formula di Kelly.

Premettiamo subito che questa formula non si sostituisce ad un trading system dotato di un vantaggio statisticamente comprovato ai fini della generazione di profitti regolari nel tempo, ma rappresenta sicuramente un valido supporto attraverso cui è possibile gestire il denaro in maniera efficiente, a patto di conoscere prima alcune regole.

Accade molto spesso infatti che la formula di Kelly venga utilizzata impropriamente così da non riuscire a fornire la frazione ottima di capitale per generare una crescita esponenziale del proprio conto di trading.

Premesse all’utilizzo della formula di Kelly

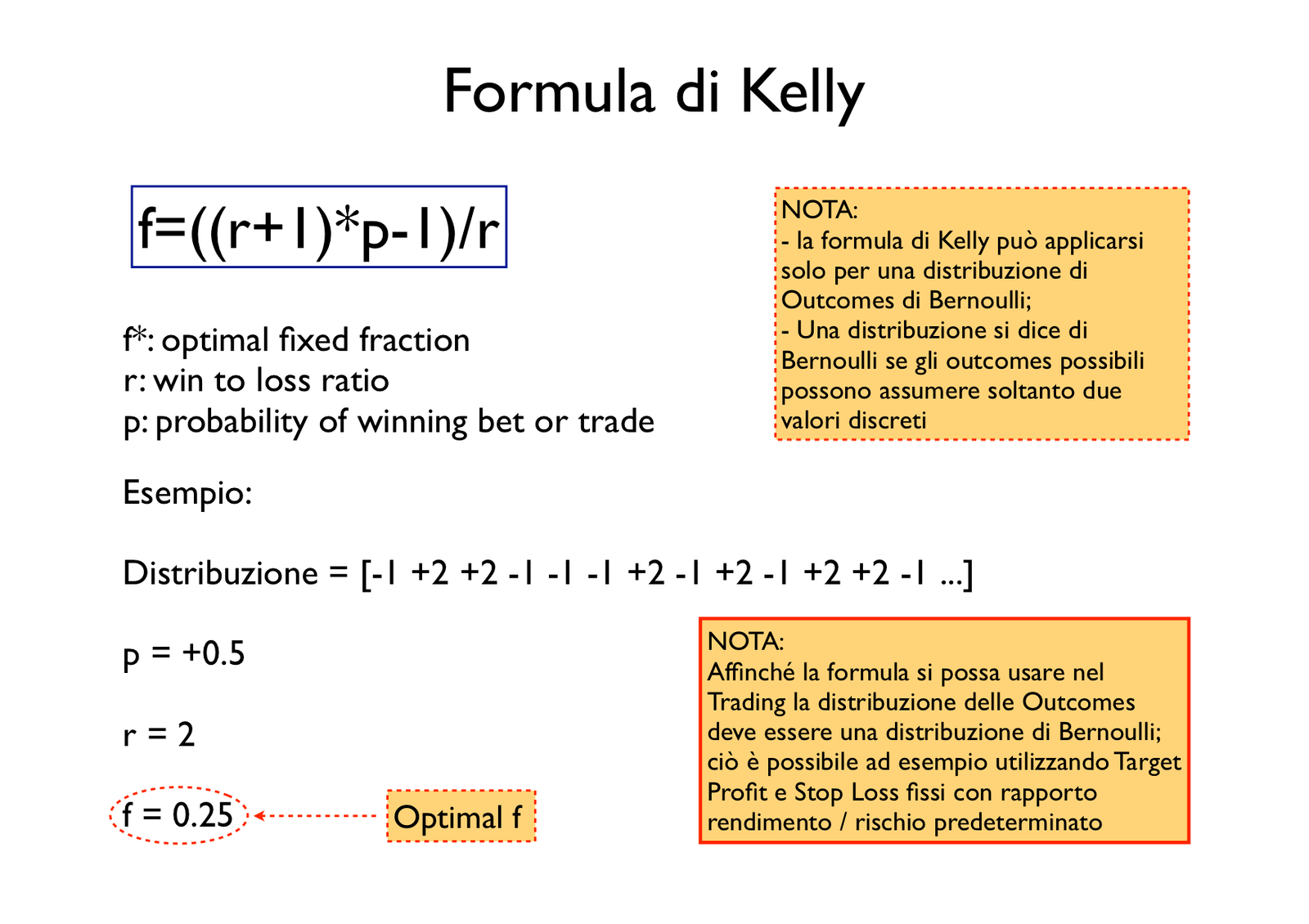

Condizione necessaria affinché la formula di Kelly possa essere utilizzata per la determinazione della frazione ottima di capitale (optimal f) è che la distribuzione dei risultati di trading sia una distribuzione di Bernoulli.

Una distribuzione di dice di Bernoulli se gli esiti dei singoli trades possono assumere soltanto due valori (es: +100, -50, -50, +100, +100, -50, +100,…).

Consideriamo a questo punto una distribuzione di trades di Bernoulli e si calcoli banalmente la percentuale profittevole p (rapporto tra n° di trades vincenti/n° totale di trades) e il rapporto tra vincita media su perdita media r.

A questo punto utilizzando la formula di Kelly (riquadro blu della slide 1) è possibile calcolare il valore dell’optimal fixed fractional trading, vale a dire quella frazione ottima di capitale che garantirebbe la crescita esponenziale del conto con la maggior velocità possibile rispetto a qualsivoglia altro livello di rischio.

Caso 1

Nel caso riportato nell’esempio a seguire (slide 1), per una percentuale profittevole del 50% ed un win to loss ratio pari a 2, si trova un valore di optimal f pari a 0,25.

Se stai pensando che rischiare di più ti consentirebbe di guadagnare di più stai sbagliando strategia, non esiste infatti, in questo caso, la possibilità che il conto cresca più velocemente di quanto garantirebbe il valore dell’optimal f trovato.

slide 1

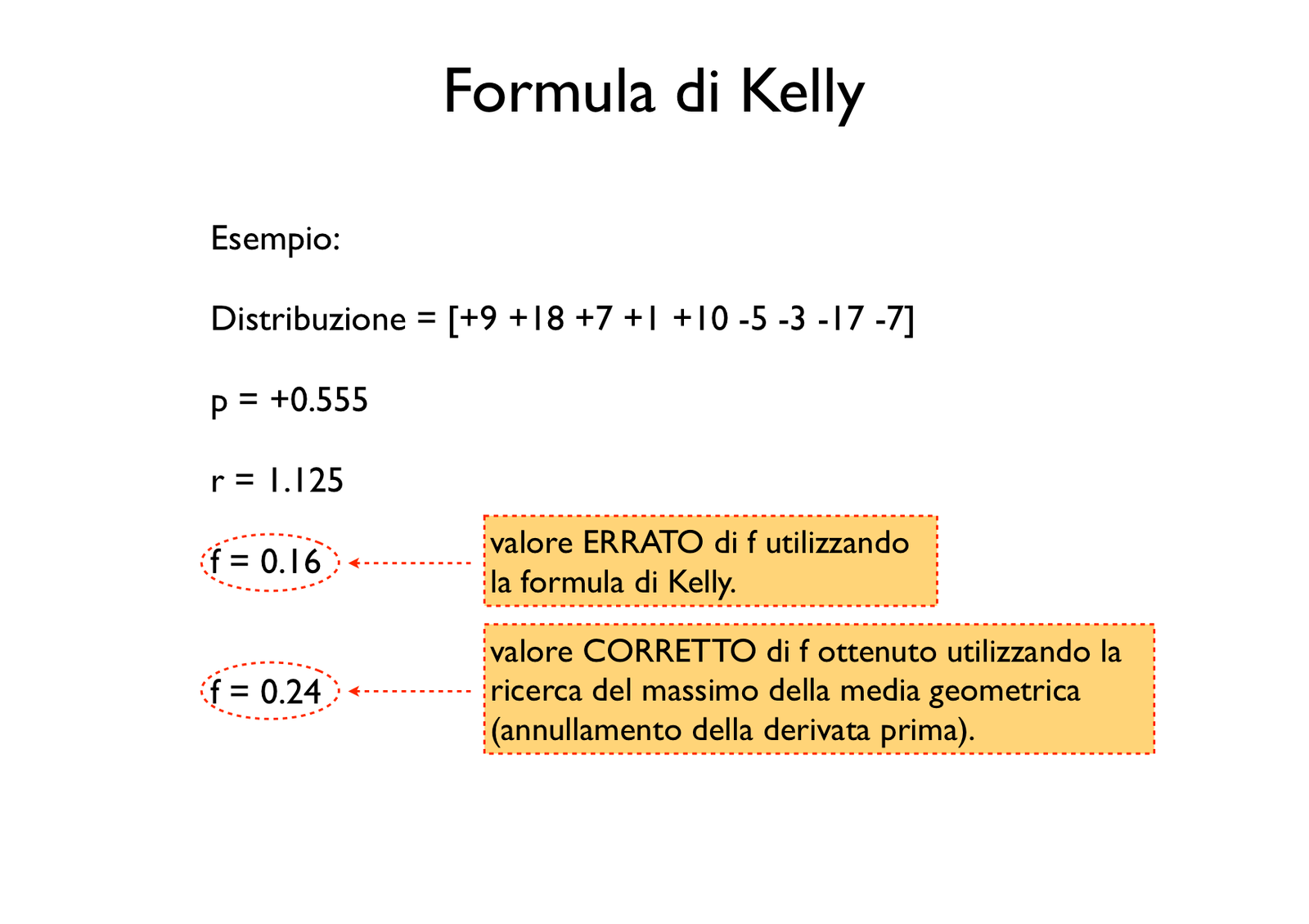

Caso 2

Consideriamo a questo punto un’altra distribuzione ma questa volta NON di Bernoulli come quella riportata nel seguito (slide 2).

In questo caso per una percentuale profittevole del 55.5% e per un rapporto di pay-off (win to loss ratio) di 1.125 la formula di kelly fornisce una valore dell’optimal f completamente errato, cioè 0.16 a fronte del valore corretto di 0.24 ottenuto attraverso la ricerca del massimo valore del TWR.

slide 2

Conclusioni

Questi esempi sono volti a mettere in luce ciò che dovrebbe essere un corretto utilizzo di alcune forme di money management; troppo spesso accade infatti di notare grande confusione tra i traders.

Se ti interessa approfondire tutti gli argomenti di Money Management e Risk Management, approfitta del nostro Videocorso (4 Ore Video + Slide + Programmi di calcolo statistiche excel + assistenza di 3 mesi) esclusivamente dedicato per imparare tutto ciò che ti serve.